Bánh kẹo – Tìm lại hào quang cũ

“Năm 2022, KIDO đặt mục tiêu tung 300 tấn bánh ra thị trường và chinh phục vị trí thị trường thứ 2 trong vòng 3 năm. Tuy nhiên, đến hiện tại, chúng tôi đã hoàn thành kế hoạch đề ra, tức hơn 300 tấn bánh do KIDO sản xuất đã đến tay người dùng. “, Tổng giám đốc Trần Lệ Nguyên chia sẻ cuối tháng 8 new here.

Theo đó bánh trung thu KIDO’s Bakery năm 2022 đã “cháy hàng” trên toàn quốc, chỉ có một số điểm bán vẫn còn một số đường bánh, tuy nhiên số lượng là rất ít.

Đây là mùa kinh doanh bánh trung thu thứ 3 kể từ khi KIDO quay lại hàng bánh kẹo năm 2020. Từ sau năm 2014, hai anh em họ Trần sáng lập của Kinh Đô quyết định bán mảng bánh kẹo cho đối tác ngoại Mondele với đồng giá trị 10.000 tỷ đồng, KIDO – công ty mới của họ – đã xoay trục sang phát triển ngành dầu ăn và kem với những thương hiệu như Tường An, Marvela, Merino, Celano.

KIDO từng ghi dấu ấn trong lòng người dùng với nhiều bánh kẹo thương hiệu. Nhưng ở hiện tại nếu nhận ra hiệu quả của kinh doanh thì đâu được xem là “gà đẻ trứng vàng” cho tập đoàn này?

Dầu ăn: Vựa doanh thu khủng

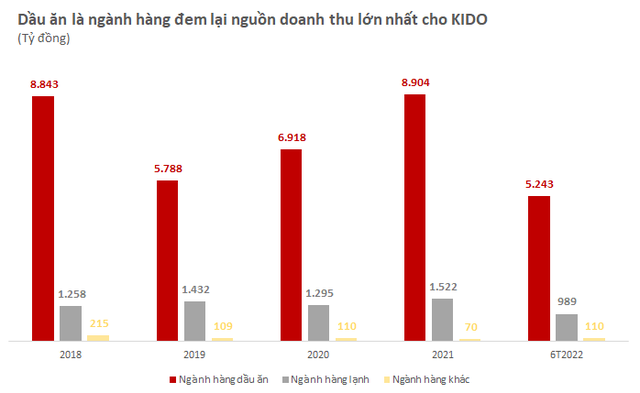

Dù xoay trục tập trung sang ngành dầu ăn sau khi bán mảng bánh kẹo từ năm 2015, nhưng phải từ năm 2018 KIDO mới bắt đầu tiết lộ số liệu kinh doanh của từng mảng kinh doanh riêng. Những năm trước đó, doanh thu của KIDO chỉ được tách ra theo bộ phận chia theo khu vực địa lý.

Có thể thấy phần lớn doanh thu của KIDO đều đến từ dầu ăn với tỷ trọng từ 79-86%. Năm 2018 và năm 2021 mảng kinh doanh này trả lại khoảng 8,900 Tỷ đồng doanh thu. Đối đầu với 2 năm 2020, 2021 nguồn thu từ dầu ăn giảm tác động của Covid-19.

Trong 6 tháng đầu năm 2022, doanh thu mảng dầu ăn đạt 5,3 tỷ đồng (tăng 30% so với cùng kỳ), với tỷ lệ lợi nhuận thấp là 14,8% (tăng từ 13,8% trong 6 tháng đầu năm 2021). Sự tăng trưởng doanh thu của mảng này là sản xuất lượng tiêu thụ dầu ăn tăng mạnh, với mức tăng trưởng bốc hơi 24% so với cùng kỳ và giá bán quân đội tăng 5% so với cùng kỳ.

Faker mở cửa trở lại nền kinh tế thúc đẩy thụ, đặc biệt ở kênh HORECA (khách sạn – nhà hàng – quán cà phê), trong tiền cảnh KIDO đẩy mạnh kênh bán hàng hiện đại. Đồng thời, nhờ công việc quản lý chi phí hiệu quả sau khi tăng tỷ lệ sở hữu tại các công ty con, KIDO đã cải thiện Tỷ lệ lợi nhuận thu được trong 6 tháng đầu năm 2022.

Theo SSI Research, hiện tập đoàn đang tái cấu trúc mảng dầu ăn. Từ năm 2022, KIDO phân phối bán lẻ các sản phẩm dầu ăn, trong khi Công ty Dầu ăn Tường An phụ trách hoạt động sản xuất. Công ty Vocarimex sẽ tập trung vào buôn bán dầu ăn.

Từ tháng 12 năm 2019, KDC ra mắt dòng sản phẩm cao cấp – Tường An Premium. Chiến lược của công ty tập trung vào phân khúc dầu ăn cao cấp, công ty kỳ vọng đạt tốc độ tăng trưởng cao hơn làm tăng khả năng sử dụng.

Theo Kantar Worldpanel, dầu ăn Tường An đã trở thành thương hiệu FMCG phát triển nhanh nhất vào năm 2021 tại thị trường trong nước, dựa vào việc triển khai các sản phẩm mới và kênh phân phối.

Năm 2021, Dầu ăn Tường An đứng thứ 8 trong Top 10 thương hiệu Thực phẩm đóng gói được chọn nhiều nhất tại 4 thành phố lớn của Việt Nam (Dầu ăn thương hiệu “Simply” của Calofic đứng thứ 10).

Theo Euromonitor, động vật ăn dầu sẽ ghi nhận mức tăng trưởng kép (CAGR) 3,5% về sản lượng tiêu thụ và 2,3% về giá trị trong giai đoạn 2021-2026. Cũng theo tổ chức này, KIDO chiếm 19,3% thị phần tính theo giá trị trong mảng này, với các sản phẩm dầu ăn có thương hiệu (không bao gồm phân đoạn bán buôn).

Dựa trên ước tính của công ty, kiểm tra theo doanh thu, KIDO chiếm 39% tổng thị phần trên thị trường dầu ăn vào năm 2022.

Kem và sữa chua: Sinh nhật tuyệt vời

Nếu tính toán về tuyệt đối đối với hàng lạnh như sữa chua, kem chỉ về 12-20% doanh thu cho KIDO nhưng lại là mảng mang lại lợi nhuận.

khủng.

Năm 2021, dầu ăn mang về doanh thu 8.904 tỷ đồng nhưng chỉ đạt 1.227 tỷ đồng, rất ít so với mức chưa đạt 14%. Trong khi hàng lạnh dù chỉ thu về 1.522 Tỷ đồng doanh thu, thì ít nhất là 810 Tỷ đồng, ít nhất là lên đến hơn 50%.

Ghi nhận qua thời gian, thiếu hụt nguồn nước ăn của KIDO tự do khi ở mức 13-17% trong khi đó hàng hóa đều từ 52-57%. Nói nôm na, cứ 10 đồng doanh thu dầu ăn, KIDO cầm về chưa tới 2 đồng thiếu, khi với kem và sữa chua giúp KIDO kiếm đến 5-6 đồng bị thiếu.

6 tháng đầu năm 2022, doanh thu mảng thực phẩm đông lạnh (bao gồm kem và sữa chua) đạt 986 tỷ đồng, tăng 19,6% so với cùng kỳ, với tỷ lệ lãi là 52%.

Mỏ vàng của KIDO đang ở đâu: Dầu ăn, kem lạnh hay bánh kẹo? – Ảnh 3. Theo Euromonitor, kem sẽ tăng trưởng với tốc độ kép (CAGR) 5,5% về sản lượng tiêu thụ và 6,1% về giá trị trong giai đoạn 2022-2027.SSI Research cho biết năm 2021, KIDO chiếm 43,7% thị phần về giá trị trong kem

. Các đối thủ khác có thị phần khá nhỏ với KIDO như Unilever chiếm 12%, Vinamilk chiếm 10%, Fanny chiếm 5%, Tràng Tiền giữ 4%, Nestle ở mức 3%.

Trong khổ bài viết này, chúng tôi xem xét công việc sinh ra dựa trên lợi nhuận thu được – Tức là tài khoản thu về sau khi lấy doanh thu bán hàng trừ đi chi phí chính.Tỷ lệ lợi nhuận thu được (tỷ lệ thiếu (%) = Lãi suất giảm / Doanh thu) sẽ đánh giá được tình hình hoạt động của doanh nghiệp cũng như so sánh hiệu quả của các mảng kinh doanh.